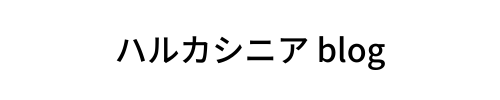

資金運用において、税金対策は投資成果を大きく左右する重要な要素です。適切な税務戦略により、投資からの実質的な利益を最大限に確保できます。このブログで詳しく解説しているNISA制度の他に、iDeCo(個人型確定拠出年金)、ふるさと納税などの税制優遇制度を効果的に組み合わせることが、多くの投資家にとって基本的なアプローチとなっています。

これらの基本的な制度に加えて、資産運用や金融資産を長期的に保全するための様々な税務戦略があります。これらの多様な対策手法を体系的に理解し、自身の投資戦略に組み込むことは、現代の投資家に不可欠な金融リテラシーです。

本記事では、資金運用における収益性と蓄積した金融資産を保全するための税金対策を、実践的な視点から解説します。これらの方法は、投資初心者から経験豊富な投資家まで、それぞれの状況に合わせて活用できるよう具体的に紹介していきます。

資産運用を効率的に行っていく上で、適切な節税対策は極めて重要な要素の一つですね。

損益通算による節税

損益通算とは

同一年(1月1日~12月31日)内に発生した異なる金融商品の利益と損失を相殺できる制度です。たとえば、株式投資で100万円の利益が出て、投資信託で30万円の損失が出た場合、課税対象となる利益は70万円となります。

具体的な対策

- 年間を通して損益を把握: 証券会社の取引履歴を定期的に確認し、年間の損益状況を把握します。

- 損失が出ている場合は、年内に確定: 含み損のある資産は年内に売却して損失を確定することで、利益との相殺が可能になります。

- 繰越控除の活用: 損益通算後も損失が残る場合、確定申告により翌年以降3年間にわたって損失を繰り越して控除できます。

注意点

- 損益通算は、同じ課税区分(譲渡所得、配当所得など)の所得間でのみ可能です。

- 特定口座で源泉徴収ありを選択していても、複数の証券会社で取引している場合は確定申告が必要となることがあります。

所得分散による節税

所得分散とは

資産を家族に移転することで、所得税や相続税を軽減する対策です。特にシニア世代の高所得者は、所得を分散することで税率を抑制できる効果が見込めます。

具体的な対策

- 贈与税の非課税枠を活用: 毎年110万円までの贈与は非課税となります。配偶者や子供、孫への計画的な贈与により、将来の相続税負担を軽減できます。

- 教育資金の一括贈与: 30歳未満の子供や孫の教育資金として、1500万円まで非課税で贈与できます。

- 結婚・子育て資金の一括贈与: 20歳以上50歳未満の子供や孫の結婚・子育て資金として、1000万円まで非課税で贈与できます。

- 夫婦間贈与の特例: 婚姻期間が20年以上の夫婦間で、居住用不動産またはその取得資金を贈与する場合、2000万円まで贈与税が非課税となります。

注意点

- 名義預金と判断されないよう、贈与契約書を作成し、受贈者が資金を自由に使用できる状態にすることが重要です。

- 税務署から贈与の事実関係について確認を求められる可能性があるため、適切に記録を保管しておきましょう。

生命保険の活用

特徴

生命保険金には相続税の非課税枠(500万円×法定相続人数)が設けられています。この非課税枠は他の相続財産とは独立して適用されるため、効果的な相続税対策となります。さらに、生命保険金は一時金での受け取りが可能で、相続人の現金需要に柔軟に対応できます。

活用方法

生命保険を相続税対策に活用することで、現金資産を効率的に圧縮できます。予定相続人を保険金受取人として指定することにより、相続財産を計画的に分配することが可能です。また、契約者と被保険者の適切な設定により、保険料に関する贈与税対策も実現できます。

法人設立による節税

法人設立とは

個人の資産運用を法人形態に移行し、所得税や法人税を効率的に最適化する手法です。

具体的な対策

- 個人事業から法人成り: 一定以上の所得がある個人事業主が法人化することで、所得税率より有利な法人税率の適用を受けられる可能性があります。

- 資産管理会社設立: 不動産などの資産を管理する法人を設立することで、個人所得を法人に移転し、税負担を軽減できます。

注意点

- 法人設立および維持に必要な諸費用が発生します。

- 税理士などの専門家に相談のうえ、個々の状況に最適な方法を選択してください。

- 税務調査への対応を考慮し、適正な会計処理の実施が不可欠です。

最後に

金融庁は今月25日、ビットコインなどの暗号資産(仮想通貨)取引に関する規制強化の方針を発表しました。株式などと同様の金融商品として位置づけることを検討し、急拡大する市場での詐欺的な投資勧誘から利用者を保護する狙いです。

暗号資産市場の活性化も重要な課題となっています。現在、売却時などの収益には最大55%の課税が課されていますが、金融商品として認められた場合は「申告分離課税」として20%への減税が検討されています。

さらに、2025年の税制改正では、個人投資家に影響を与える重要な変更が予定されています。主な改正点は以下の通りです。

エンジェル税制の拡充

- 譲渡益発生年の翌年末までにスタートアップ投資を行った場合、譲渡益発生年に遡って投資額相当額を譲渡益から控除できる繰戻し還付制度が創設されます。

- 2026年1月1日以後の再投資に係る株式の取得から適用されます。

iDeCo(個人型確定拠出年金)

- 拠出限度額が引き上げられ、サラリーマンの上限が月額6万2,000円に拡大されます。

- 自営業者の上限も7万5,000円に引き上げられます。

中小企業の設備投資

- 中小企業投資促進税制が2年間延長され、一定の設備投資に対して税額控除(7%)または特別償却(30%)が適用されます。

これらの税制改正は、個人投資家や企業の投資を促進し、経済成長を後押しすることを目指しています。特にスタートアップ投資、iDeCoの拡充により、個人の資産形成を強力に支援する施策となります。

《 参考情報 》